O Supremo Tribunal Federal decidiu que a revisão da vida toda não deve ser aplicada.

Mas o que essa decisão significa, na prática, para quem já se aposentou ou está perto da aposentadoria?

A revisão da vida toda surgiu como uma discussão sobre a forma de cálculo das aposentadorias do INSS, especialmente nos casos de quem começou a contribuir antes de julho de 1994. Em um primeiro momento, o STF entendeu que essa revisão poderia ser aplicada. Depois, porém, mudou esse entendimento.

Diante disso, é importante compreender quem foi afetado pela decisão, quais benefícios permanecem sem alteração e de que forma o histórico de contribuições influencia o valor da aposentadoria.

Além disso, existem outras revisões de aposentadoria reconhecidas pelos tribunais, que podem ser analisadas conforme a situação de cada segurado.

Por isso, antes de tomar qualquer decisão, é fundamental entender o que mudou com o posicionamento do STF e como isso se aplica ao seu caso.

A seguir, veja os principais pontos sobre a revisão da vida toda e os efeitos dessa decisão.

O que é a revisão da vida toda?

A revisão da vida toda está relacionada à forma de cálculo das aposentadorias do INSS, especialmente nos casos de quem contribuiu antes de julho de 1994. O debate envolve quais salários de contribuição devem ser considerados na média que define o valor do benefício.

Para compreender corretamente esse tema, é importante entender o contexto histórico, as regras legais aplicáveis e como essas normas passaram a influenciar o cálculo das aposentadorias ao longo do tempo.

O que se entende por “revisão da vida toda”?

A revisão da vida toda é uma discussão jurídica sobre quais salários de contribuição devem entrar no cálculo da aposentadoria. De forma objetiva, ela trata da possibilidade de considerar contribuições feitas antes de julho de 1994, que normalmente ficam fora da média utilizada pelo INSS.

Essa discussão surgiu porque a legislação previdenciária passou a adotar regras diferentes para o cálculo dos benefícios ao longo do tempo. Em determinadas situações, a exclusão das contribuições mais antigas pode alterar o resultado final do cálculo, especialmente quando esses salários eram mais elevados.

Por isso, o tema da revisão da vida toda não está ligado automaticamente a aumento de benefício, mas sim à análise das regras aplicáveis e do histórico contributivo de cada segurado.

Por que julho de 1994 é um marco no cálculo das aposentadorias?

Julho de 1994 é um marco importante no cálculo das aposentadorias porque foi quando entrou em vigor o Plano Real. A partir desse momento, o Brasil passou a adotar uma moeda estável, o que facilitou a comparação e a atualização dos valores ao longo do tempo.

Antes dessa data, o país convivia com inflação muito elevada e sucessivas mudanças de moeda. Isso fazia com que salários e contribuições variassem bastante de um mês para o outro, dificultando a padronização dos valores utilizados nos cálculos previdenciários.

Por essa razão, a legislação passou a considerar julho de 1994 como ponto de referência para o cálculo dos benefícios do INSS, utilizando as contribuições feitas a partir desse período para compor a média salarial que define o valor da aposentadoria.

A regra criada pela Lei nº 9.876/1999

Em 1999, a Lei nº 9.876 alterou a forma de cálculo das aposentadorias e de outros benefícios pagos pelo INSS. Entre as mudanças, a legislação passou a definir quais salários de contribuição deveriam ser considerados para apurar a média que serve de base ao valor do benefício.

Para os segurados que já contribuíam antes da publicação da lei, ficou estabelecido que o cálculo deveria levar em conta apenas os salários de contribuição a partir de julho de 1994, descartando as contribuições realizadas em períodos anteriores.

Além disso, a legislação determinou que, dentro desse período, fossem utilizados os 80% maiores salários de contribuição, descartando os 20% menores. Essa média passou a servir como base para definir o valor inicial do benefício.

Essa regra passou a ser aplicada de forma padrão pelo INSS e influenciou diretamente o valor das aposentadorias concedidas com base nesse modelo de cálculo.

Na prática, isso significa que contribuições realizadas antes de julho de 1994 deixaram de integrar o cálculo da aposentadoria, independentemente do valor sobre o qual foram feitas.

Por que julho de 1994 passou a ser o ponto de referência?

A escolha de julho de 1994 como marco no cálculo das aposentadorias não foi aleatória. Esse foi o mês de início do Plano Real, quando o Brasil passou a adotar uma moeda estável, utilizada até hoje.

Antes desse período, o país enfrentava inflação muito elevada e sucessivas mudanças de moeda. Como consequência, os valores de salários e contribuições variavam significativamente de um mês para o outro, muitas vezes sem relação direta com o poder de compra real.

Para ilustrar essa realidade, observe o exemplo abaixo, com remunerações registradas entre 1993 e 1994. Em poucos meses, os valores mudam de forma expressiva, tanto em números quanto em moeda, até a estabilização a partir de julho de 1994.

Esse cenário dificultava a padronização dos dados previdenciários e a comparação entre contribuições feitas em períodos distintos. Por esse motivo, o legislador adotou julho de 1994 como referência para o cálculo dos benefícios, utilizando apenas os salários posteriores a esse marco.

Essa escolha buscou dar maior previsibilidade ao sistema. No entanto, em algumas situações, a exclusão das contribuições anteriores pode impactar a média utilizada no cálculo do benefício, o que deu origem às discussões jurídicas sobre o tema.

Quando as contribuições anteriores a 1994 poderiam fazer diferença?

As contribuições realizadas antes de julho de 1994 nem sempre alteram o valor da aposentadoria. Em muitos casos, a exclusão desses salários não gera impacto relevante no cálculo do benefício.

No entanto, podem existir situações em que essas contribuições mais antigas fazem diferença. Isso tende a ocorrer quando o segurado recebeu remunerações mais altas antes de 1994 e, após esse período, passou a contribuir com valores menores ou mais próximos do salário mínimo.

Nesses cenários, considerar todo o histórico contributivo poderia resultar em uma média diferente daquela obtida apenas com as contribuições posteriores a julho de 1994. Por isso, a análise depende do conjunto de salários registrados ao longo do tempo, e não apenas da data de início das contribuições.

Um exemplo hipotético para facilitar a compreensão

Imagine um segurado que trabalhou por muitos anos em uma mesma empresa antes de julho de 1994, sempre com salários elevados e contribuições próximas ao teto do INSS. Após esse período, ele passou a exercer atividades com remuneração menor, realizando contribuições mais baixas.

Ao se aposentar, o INSS considerou apenas os salários de contribuição a partir de julho de 1994, conforme a regra legal vigente. Com isso, a média utilizada no cálculo do benefício refletiu principalmente os períodos de menor remuneração.

Esse exemplo ajuda a entender por que, em determinadas situações, a exclusão das contribuições anteriores a 1994 pode influenciar o resultado final do cálculo. Ainda assim, o impacto depende do histórico contributivo completo e das regras aplicáveis no momento da concessão da aposentadoria.

A ideia do direito ao melhor benefício

No Direito Previdenciário, existe o entendimento de que o segurado tem direito ao benefício mais vantajoso entre aqueles para os quais preenche os requisitos. Isso significa que, havendo mais de uma forma legal de concessão, deve ser adotada aquela que resulte no melhor valor ou condição ao segurado.

Esse princípio orienta a análise dos pedidos de aposentadoria e pode ser aplicado tanto na concessão inicial quanto em revisões, desde que respeitadas as regras previstas na legislação vigente.

A discussão sobre a revisão da vida toda surgiu justamente a partir dessa lógica, ao se questionar qual regra de cálculo deveria ser aplicada em determinadas situações, considerando o histórico contributivo do segurado.

Como surgiu a tese da revisão da vida toda?

A tese da revisão da vida toda surgiu a partir da comparação entre duas regras legais que tratam do cálculo dos benefícios previdenciários. De um lado, o artigo 29 da Lei nº 8.213/1991 estabelece que a aposentadoria deve ser calculada com base na média dos maiores salários de contribuição do segurado. De outro, o artigo 3º da Lei nº 9.876/1999 passou a limitar esse cálculo às contribuições realizadas a partir de julho de 1994.

A discussão começou quando se passou a questionar qual dessas regras deveria ser aplicada em situações específicas, especialmente quando a aplicação da regra mais antiga poderia resultar em um cálculo diferente do adotado pelo INSS.

Com base no direito ao melhor benefício, a tese defendia que, havendo previsão legal e sendo mais favorável ao segurado, a regra geral poderia ser aplicada em substituição à regra de transição, considerando todo o histórico contributivo.

Por que a revisão da vida toda foi discutida no Judiciário?

A revisão da vida toda passou a ser discutida no Judiciário porque houve interpretações diferentes sobre qual regra deveria ser aplicada no cálculo das aposentadorias em determinadas situações. Enquanto o INSS adotou, de forma geral, a regra prevista na Lei nº 9.876/1999, alguns segurados passaram a questionar essa aplicação com base em outras normas previdenciárias.

Essas divergências levaram o tema aos tribunais, onde se buscava definir se seria possível aplicar uma regra alternativa de cálculo quando ela fosse mais adequada ao histórico contributivo do segurado.

Com o aumento de decisões judiciais sobre o assunto, a discussão ganhou relevância nacional, o que acabou levando a matéria à análise dos tribunais superiores, inclusive do Supremo Tribunal Federal.

Julgamento no STF

O julgamento da revisão da vida toda pelo Supremo Tribunal Federal passou por diferentes etapas e decisões ao longo do tempo. Durante esse processo, houve mudanças de entendimento, pedidos de análise adicional e retomadas do julgamento, o que gerou dúvidas sobre o alcance e os efeitos das decisões.

Para compreender corretamente o cenário atual, é importante acompanhar essa sequência de julgamentos, observando como o tema foi analisado em momentos distintos e quais foram os resultados em cada fase.

1ª votação da revisão da vida toda no STF

O Supremo Tribunal Federal iniciou o julgamento da revisão da vida toda em junho de 2021. Nessa primeira fase, os ministros se dividiram quanto à possibilidade de aplicação da tese, e a votação terminou empatada, com 5 votos favoráveis e 5 votos contrários.

Diante do empate, o Ministro Alexandre de Moraes solicitou vista do processo, o que suspendeu temporariamente o julgamento para uma análise mais aprofundada da matéria.

Em fevereiro de 2022, o Ministro Alexandre de Moraes apresentou seu voto, posicionando-se de forma favorável à revisão da vida toda. Com isso, o placar passou a indicar 6 votos a favor e 5 contra, ainda sujeito à conclusão formal do julgamento.

Antes do encerramento definitivo dessa etapa, o Ministro Nunes Marques, que havia votado contra a tese, apresentou pedido de destaque em 08/03/2022. Esse procedimento, previsto no regimento interno do STF, transferiu o julgamento para o plenário presencial, fazendo com que a análise do caso fosse retomada desde o início nessa nova modalidade.

Continuação do julgamento no plenário presencial

O julgamento da revisão da vida toda foi retomado no plenário presencial do Supremo Tribunal Federal em 30/11/2022. Nessa etapa, todos os ministros passaram a analisar novamente o caso, conforme prevê o regimento interno da Corte após o pedido de destaque.

Nesse momento, o STF definiu que seria mantido o voto do Ministro Marco Aurélio, proferido anteriormente de forma favorável à revisão da vida toda, em razão de sua aposentadoria e da impossibilidade de nova manifestação.

Na sessão de 30/11/2022, o julgamento voltou a ser suspenso após o voto do Ministro Nunes Marques, contrário à tese. A análise foi retomada no dia seguinte, 01/12/2022, quando os demais ministros apresentaram seus votos.

Os ministros Luís Roberto Barroso, Luiz Fux, Dias Toffoli e Gilmar Mendes foram contra a revisão da vida toda.

E os ministros Alexandre de Moraes, Edson Fachin, Carmén Lúcia, Ricardo Lewandowski e Rosa Weber votaram a favor da revisão da vida toda.

Dessa forma, a revisão da vida toda foi aprovada pelo STF pelo placar de 6×5.

2ª votação da revisão da vida toda no STF

Em março de 2024, o Supremo Tribunal Federal voltou a analisar a revisão da vida toda. Nessa nova apreciação, o julgamento ocorreu já com uma composição diferente de ministros em relação à decisão anterior.

Os ministros Luís Roberto Barroso, Luiz Fux, Dias Toffoli, Gilmar Mendes, Nunes Marques, Cristiano Zanin e Flávio Dino votaram contra a revisão da vida toda.

E somente os ministros André Mendonça, Cármen Lúcia, Edson Fachin e Alexandre de Moraes votaram a favor da revisão.

Dessa forma, o STF derrubou a revisão da vida toda pelo placar de 7×4.

O STF derrubou a revisão da vida toda. E agora?

Agora que o STF derrubou a revisão da vida toda, você precisa avaliar se essa era realmente a única possibilidade de revisão para a sua aposentadoria.

Apesar da decisão do STF contrária à revisão da vida toda, há diversas outras possibilidades de revisão de aposentadoria aprovadas pelo STF e outras que sequer dependem de aprovação pelo STF.

Quem tem direito à revisão da vida toda?

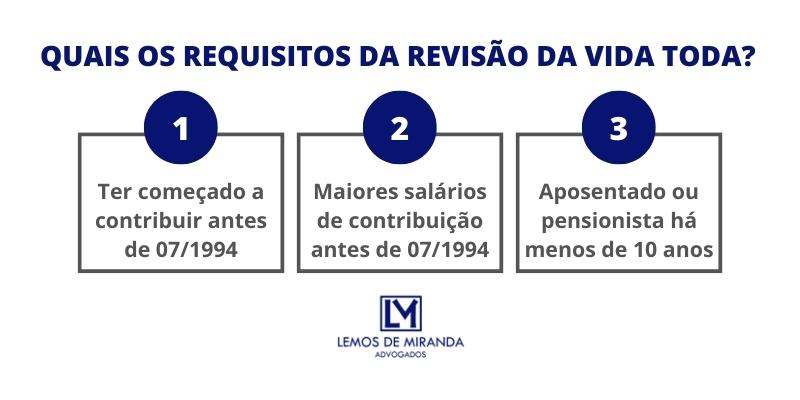

Havia 3 requisitos para a revisão da vida toda:

- Ter começado a contribuir antes de julho de 1994;

- Ter os maiores salários de contribuição antes de julho de 1994; e

- Ser aposentado ou pensionista há menos de 10 anos.

Estes requisitos eram cumulativos.

Ou seja, você precisava preenchê-los conjuntamente para ter direito à revisão da vida toda.

1. Ter começado a contribuir antes de julho de 1994

Como explicamos antes, o objetivo da revisão da vida toda é incluir no cálculo da sua aposentadoria as suas contribuições anteriores a julho de 1994.

Isto porque o INSS simplesmente se baseia em uma lei de 1999 para descartar todas as contribuições anteriores a julho de 1994 na hora de calcular o valor do seu benefício previdenciário.

E, em algumas situações, este descarte acaba causando grandes prejuízos.

Portanto, para ter direito à revisão da vida toda, você precisava ter começado a contribuir antes de julho de 1994.

2. Ter os maiores salários antes de julho de 1994

Não basta ter começado a contribuir antes de julho de 1994.

Era importante que você tivesse salários de contribuição mais altos antes de julho de 1994.

O valor da aposentadoria e de qualquer benefício previdenciário é sempre calculado a partir da média dos salários de contribuição do contribuinte.

Por conta de uma lei de 1999, o INSS descarta desta média todas as contribuições anteriores a julho de 1994.

E o objetivo da revisão da vida toda é injustamente incluir também estas contribuições anteriores a julho de 1994, com base no direito ao melhor benefício.

Entretanto, só é vantajoso incluir estes salários anteriores a julho de 1994 caso eles possam melhorar a sua média salarial.

Se eles tiverem o efeito de prejudicar a sua média salarial, é melhor deixá-los de fora mesmo.

E estes salários de contribuição anteriores a julho de 1994 só vão melhorar a sua média salarial caso eles sejam mais altos do que a sua média salarial a partir de julho de 1994.

Exemplo

Para deixar mais clara a importância deste requisito, vamos mostrar um gráfico com a evolução dos salários de contribuição de um aposentado que começou a pagar o INSS em 1988.

Na época, este contribuinte era diretor em uma grande fábrica de veículos no Brasil que veio a fechar em 1994. Apesar da hiperinflação do período, as remunerações eram altas para os parâmetros da época, sempre chegando perto ou até mesmo superando o teto do INSS.

Após deixar esta fábrica de veículos, este contribuinte teve outros empregos, mas nunca mais alcançou aquele patamar salarial que tinha antigamente.

O gráfico abaixo mostra a evolução dos salários de contribuição deste contribuinte entre 1988 e 2003:

Como você pode observar, os maiores salários de contribuição deste contribuinte são justamente aqueles anteriores a julho de 1994.

Além disso, este contribuinte já está aposentado hoje em dia.

Porém, ao calcular o valor da sua aposentadoria, o INSS simplesmente descartou todos os seus salários de contribuição anteriores a julho de 1994 com base naquela lei de 1999.

Como não foram computada as remunerações anteriores a julho de 1994, o valor final da sua aposentadoria acabou sendo 1 salário mínimo.

3. Ser aposentado ou pensionista há menos de 10 anos

Para ter direito à revisão da vida toda, você precisava já estar recebendo algum benefício previdenciário do INSS.

Qualquer benefício: uma aposentadoria, uma pensão por morte, um auxílio-acidente, um auxílio-doença, entre outros.

Isto é necessário porque a revisão da vida toda é uma forma justa de corrigir um erro do INSS na hora de calcular um benefício previdenciário.

Portanto, se você não recebe nenhum benefício previdenciário, não tem direito à revisão da vida toda.

Afinal, não tem um benefício para corrigir o cálculo.

Por outro lado, se você já é aposentado, pensionista ou recebe algum benefício do INSS, pode ser que tenha direito à revisão da vida toda.

Mas precisa verificar se também preenche os outros requisitos.

Prazo de 10 anos

Além disso, você precisa estar recebendo este benefício previdenciário há menos de 10 anos.

Este prazo de 10 anos deve ser contado a partir do primeiro dia do mês seguinte ao do recebimento da primeira prestação da aposentadoria ou da data em que deveria ter sido paga com o valor revisto.

Na verdade, este é o prazo para pedir qualquer revisão de aposentadoria.

Portanto, se você já é aposentado ou pensionista há mais de 10 anos, infelizmente não pode mais pedir a revisão da vida toda.

Na minha opinião, isto é injusto com aqueles aposentados ou pensionistas há mais tempo que não sabiam desse direito porque o STF só veio a analisar a questão em 2022.

Mas infelizmente a lei funciona dessa forma.

Quais benefícios previdenciários dão direito à revisão da vida toda?

Os titulares de quaisquer benefícios previdenciários pagos pelo INSS, desde que cumpram os demais requisitos, poderiam ter direito à revisão da vida toda:

- Aposentadorias;

- Pensões por morte;

- Benefícios por incapacidade (auxílio-doença, aposentadoria por invalidez, auxílio-acidente…);

- Auxílio-reclusão.

Isso incluía qualquer modalidade de aposentadoria (por idade, por tempo de contribuição, especial, etc.).

Como saber se tenho direito à revisão da vida toda?

Para ter direito à revisão da vida toda, você precisava primeiro verificar se:

- Está aposentado ou é pensionista há menos de 10 anos?

- Começou a contribuir antes de julho de 1994?

- Possuía salários de contribuição mais altos antes de julho de 1994?

Se a resposta para todas estas perguntas fosse positiva, você poderia ter direito à revisão da vida.

E a pergunta mais importante e difícil de responder era a terceira.

Saber se você está aposentado ou é pensionista há menos de 10 anos e se você ou o falecido começou a contribuir antes de julho de 1994 é relativamente simples.

Porém, você precisa ter certeza de que os seus salários de contribuição anteriores a julho de 1994 eram realmente maiores que os salários de contribuição a partir desta data.

E isto não tão simples de identificar porque os salários de contribuição anteriores a julho de 1994 eram realizados em outras moedas: em cruzeiro, cruzado, cruzado novo ou cruzado real.

Além disso, por causa da hiperinflação, estas remunerações mudavam praticamente todos os meses.

Como saber se os salários anteriores a julho de 1994 eram mais altos?

Veja, por exemplo, as alterações salariais anotadas na carteira de trabalho deste contribuinte entre fevereiro de 1985 e setembro de 1986:

Em fevereiro de 1985, recebia um pouco mais do que 600 mil cruzeiros… Em maio, passou para mais de 900 mil cruzeiros. Já em julho, mais de 1 milhão de cruzeiros… E continuou mudando, praticamente todos os meses, até chegar em setembro de 1986 recebendo mais de 3 milhões de cruzados novos por mês.

Estas mudanças eram comuns para todos os trabalhadores da época.

E passar a ganhar “1 milhão a mais” em poucos meses não necessariamente significava um aumento real no valor do salário.

Pelo contrário, na maioria das vezes, estas mudanças eram apenas para “recompor” a hiperinflação do período. Portanto, não é porque você recebia alguns milhões de cruzados naquele período que tinha salários de contribuição mais altos do que a partir de julho de 1994.

É necessário analisar o seu Extrato Previdenciário (CNIS), realizar a atualização monetária dos salários de contribuição anteriores a julho de 1994, convertê-los em real e compará-los com os salários de contribuição posteriores a julho de 1994.

Somente assim você vai ter certeza absoluta de que é mais vantajoso incluir os salários de contribuição anteriores a julho de 1994 no cálculo do seu benefício e pedir a revisão da vida toda.

O ideal é procurar um advogado especialista em revisão de aposentadorias e solicitar um estudo de viabilidade de revisão de aposentadoria.

Quanto vou receber com a revisão da vida toda?

Ao pedir a revisão da vida toda, havia 2 tipos de vantagem econômica:

- O valor mensal da sua aposentadoria vai aumentar; e

- O INSS será obrigado a pagar a diferença em atraso referente aos últimos 5 anos.

1. Aumento na aposentadoria

Para identificar o valor do aumento na sua aposentadoria, era necessário recalcular o valor do seu benefício com a inclusão das contribuições anteriores a julho de 1994.

E, em seguida, fazer a atualização deste valor com os índices de reajustes aplicáveis até a presente data.

Imagine, por exemplo, que a sua aposentadoria tenha sido concedida em 2015.

Qual teria sido o valor concedido pelo INSS com a inclusão dos salários de contribuição anteriores a julho de 1994?

E, aplicados os índices de reajuste do valor de sua aposentadoria desde a concessão, quanto você estaria recebendo atualmente com a revisão da vida toda?

2. Diferenças em atraso (retroativo)

Além do aumento no valor da aposentadoria, você teria direito ao recebimento das diferenças em atraso.

Entretanto, a lei impõe um “limite temporal” para o recebimento destas diferenças em atraso.

Você só pode receber as diferenças em atraso referentes aos 5 anos anteriores à data de entrada da ação judicial de revisão de aposentadoria.

Este limite de 5 anos é o que se chama de prescrição.

Vale lembrar que você tem 10 anos para pedir a revisão.

Porém, as diferenças em atraso (retroativo) só serão devidas em relação aos últimos 5 anos.

Como pedir a revisão da vida toda?

Para pedir a revisão da vida toda, era necessário entrar com uma ação judicial contra o INSS.

Porém, infelizmente, o STF derrubou a revisão da vida toda em sua última decisão.

Dessa forma, o ideal é procurar um advogado especialista em revisões de aposentadoria para entender qual o melhor caminho para o seu caso.

Após realizar um estudo de viabilidade com a documentação fornecida, este advogado vai orientá-lo quanto aos próximos passos.

Qual o prazo para pedir a revisão da vida toda?

O prazo para pedir a revisão da vida toda era de 10 anos a contar do primeiro dia do mês seguinte ao do recebimento da primeira prestação da aposentadoria ou da data em que deveria ter sido paga com o valor revisto.

Este prazo é chamado de “decadência” e está previsto na legislação.

Quais os documentos necessários para a revisão de aposentadoria?

Para pedir qualquer revisão de aposentadoria, era necessário apresentar alguns documentos

- RG e CPF;

- Comprovante de residência;

- Procuração;

- Extrato Previdenciário (CNIS);

- Carta de concessão da aposentadoria; e

- Planilhas de cálculos.

Além desses documentos obrigatórios, alguns casos poderiam exigir a apresentação de outros documentos, tais como:

- Cópia integral do processo de aposentadoria;

- Carteiras de trabalho;

- Recibos e/ou holerites da época;

- Perfil Profissiográfico Previdenciário (PPP);

- Certidão de Tempo de Contribuição (CTC);

- Entre outros.

Porém, como o STF rejeitou a revisão da vida toda, o ideal é procurar um advogado especialista para avaliar se há outros caminhos legais para obter a revisão da sua aposentadoria.

Um dos grandes perigos de contratar um advogado que não seja especialista é a possibilidade de que ele não saiba orientá-lo quanto à documentação correta.

E isto pode acabar custando muito caro.

Como escolher o melhor advogado para a sua revisão de aposentadoria?

Tão importante quanto verificar se tem direito à revisão de aposentadoria, é escolher o melhor advogado para dar entrada em seu pedido.

Não adianta pedir para um “parente” ou “conhecido” advogado.

A ação judicial de revisão da vida toda é uma ação complexa que exige conhecimento sobre a legislação específica sobre o tema e sobre cálculos previdenciários.

Apresentar fundamentos ou cálculos equivocados pode acabar gerando a improcedência do seu pedido.

Ou então o seu pedido até pode ser julgado procedente, mas com um valor inferior ao realmente devido.

Não vale a pena correr esse risco por um direito que os aposentados lutaram tanto para conquistar!

Portanto, o ideal é procurar um advogado especialista em revisão com conhecimento e experiência na legislação específica sobre o tema e em cálculos previdenciários.

Conclusão

A revisão da vida toda é uma tese jurídica desenvolvida por advogados para combater uma injustiça praticada pelo INSS contra aposentados que começaram a contribuir antes de julho de 1994.

Apesar de ter sido aprovada em diversos tribunais, inclusive no STJ, o STF derrubou a revisão da vida no ano de 2024.

Todavia, há diversas outras possibilidades de revisão de aposentadoria aprovadas pelo STF e outras que nem precisam do STF para a aprovação.

Assim, um ideal é procurar um advogado especialista e solicitar um estudo de viabilidade sobre o seu caso.